在处理保险咨询的过程中,经常有客户问到:“我买了医疗险,它能报销上百万的医疗费,那我还要再买重疾险吗?”

“我已经买了重疾险,保额有好几十万,医疗险还需要买吗?”

重疾险与医疗险到底有什么区别?

面对这类问题问的频率太高了,我今天决定用一篇文章把它讲透:重疾险和医疗险的区别在哪里?正确购买姿势应该是怎样的?

![]()

重疾险与医疗险的区别是什么?重疾险是给付型保险,买了它,一旦生病了,符合理赔条件,保险公司给付保额,这笔钱可以作为治疗费用、康复费用、误工费用、营养费用等,不限制用途,被保人自由支配。

百万医疗险是报销补偿型保险,买了它,相当于给自己找了个会计。生病住院了,保险公司来报销因患病而产生的医药费用,给付金额最高不会超过实际的住院费用。

相比重疾险来说,百万医疗险有一个很大的优势:几百块钱的保费就能撬动上百万的保额;

但是,也有一个明显的缺点:

百万医疗险只能报销我们住院的医疗费,还不能解决所有医疗费用。虽然很多医疗险放宽了社保用药的限制,但是对就医治疗的医院或使用的药物还是有一些限制的,另外,被保人想要特需病房,雇佣护工等服务,百万医疗险都是不能报销的。

除此之外,一个成年人罹患重疾,就意味着无法继续工作、收入会中断,即使治疗费能通过医疗险报销。但是,养病期间,孩子要学费,房子要还贷,老人要赡养,一家人还要生活开销,包括后期康复治疗等都需要大笔的资金。如果没有重疾险,可能会造成严重的家庭财务危机,有些甚至因病返贫。

重疾险的本质,是用来弥补收入损失的。被保人罹患重疾,只要符合约定的保险条款,保险公司就会一次性打一笔钱(通常是购买的保额)到被保人账户上,被保人拿到钱后想怎么用都可以自由支配。

这笔理赔款,打到你账上了就属于自己的私有财产。不管你是用来支付医疗费,还是给孩子教学费、甚至还房贷车贷,赡养老人都是可以的。

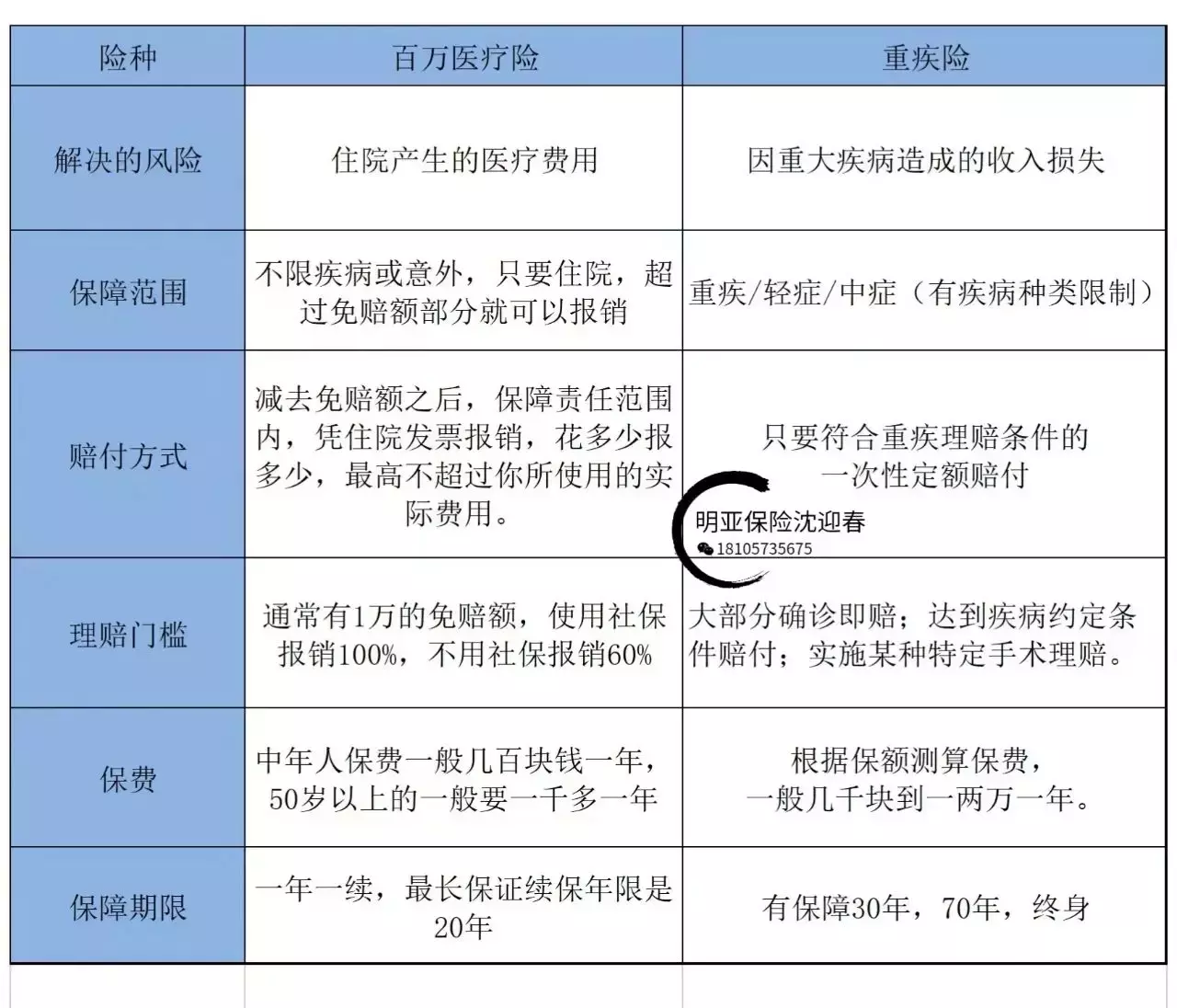

关于医疗险和重疾险之间的差别,做了一张图,方便大家进行对比: 从上图可以看出,医疗险和重疾险差别还是比较大的,各自有着无法替代的优势:

从上图可以看出,医疗险和重疾险差别还是比较大的,各自有着无法替代的优势:

重疾险,则是长期保障较多,保障30年,保障到70岁,更多产品是保障终身。

重疾险稳定性更好,百万医疗险则更加灵活。

重疾险一般只保障条款中所列的重疾、中症、轻症等疾病,主要是发病率高、需要花费大量治疗费用的重大疾病。具体可以保障哪些疾病,还是要看合同约定。

重疾险的年缴保费较高,一年要几千块到一两万,但是每年保费都是一样的,保额可以根据自己的需求选择。被保人年龄越小保费越便宜。

但是医疗险和重疾险有一点是相同的,就是投保时年龄越大,保费越贵!

我为什么一直都建议大家,想投保的要趁早,尤其是重疾险,趁着年轻,保费也便宜,身体状况好,健康告知都能过,不会被拒保。

重疾险是一种“给付型保险”,只要符合理赔条件,即可赔付约定好的保险金额。

这笔钱不仅可以用来治病,也可以用来日常开支等。

保障期限内只要是住院,扣除免赔额后,社保报销完余下的部分,都能通过医疗险来报销,赔付比例最高可达100%。

重疾险则需要满足3个情况:

第一种是确诊了责任范围内的重大疾病;

第二种是实施了某种特定的手术;

第三种是达到了疾病约定的条件。

重疾险和医疗险是两种不同的险种,不管是保障范围、赔付方式还是保障期限等方面都是不一样的。如果所患疾病没有达到重疾险的赔付标准,医疗险能起到兜底作用,如果所患疾病花费太高,前期无法拿出这么多钱垫付,重疾险就发挥了作用,如果还不够,医疗险也能兜底。

而医疗险保障期限较短,最长也只能保证20年续保,20年之后重大疾病发生的概率更高,如果那时不能再续保,也很难买到其他医疗险了,这时重疾险就能起到保障作用。医疗险是很不稳定的,不仅保费会随着年龄增长而增加,保险公司那边产品停售了,也难以续保,这就是医疗险的致命缺陷。

除此之外,还有一种情况,很多人买了几年医疗险,从来没有发生过理赔,她可能就不想续了,导致脱保。一旦脱保,万一出现了疾病风险,又得自己承担风险。

相较于此,重疾险的保障时间长,更为稳定,并且能够帮助我们在治疗期间,支付医疗险无法报销的费用,防止现金流中断。

并且,这两个险种不是非此即彼的关系。一旦发生重疾要住院的话,重疾险可以理赔,医疗险也可以报销的,两者可以叠加赔付。

百万医疗险和重疾险都有自己独特的功能,不能片面地说哪个更重要。不同险种解决的问题不一样。保险配置一定要因人而异,要了解自己的需求,不能盲目跟风,不同时期根据自己的收入和家庭情况来调整,才能挑选到适合自己的保险。

购买保险,也是家庭资产配置的一种,千万不要把鸡蛋放进同一个篮子里。

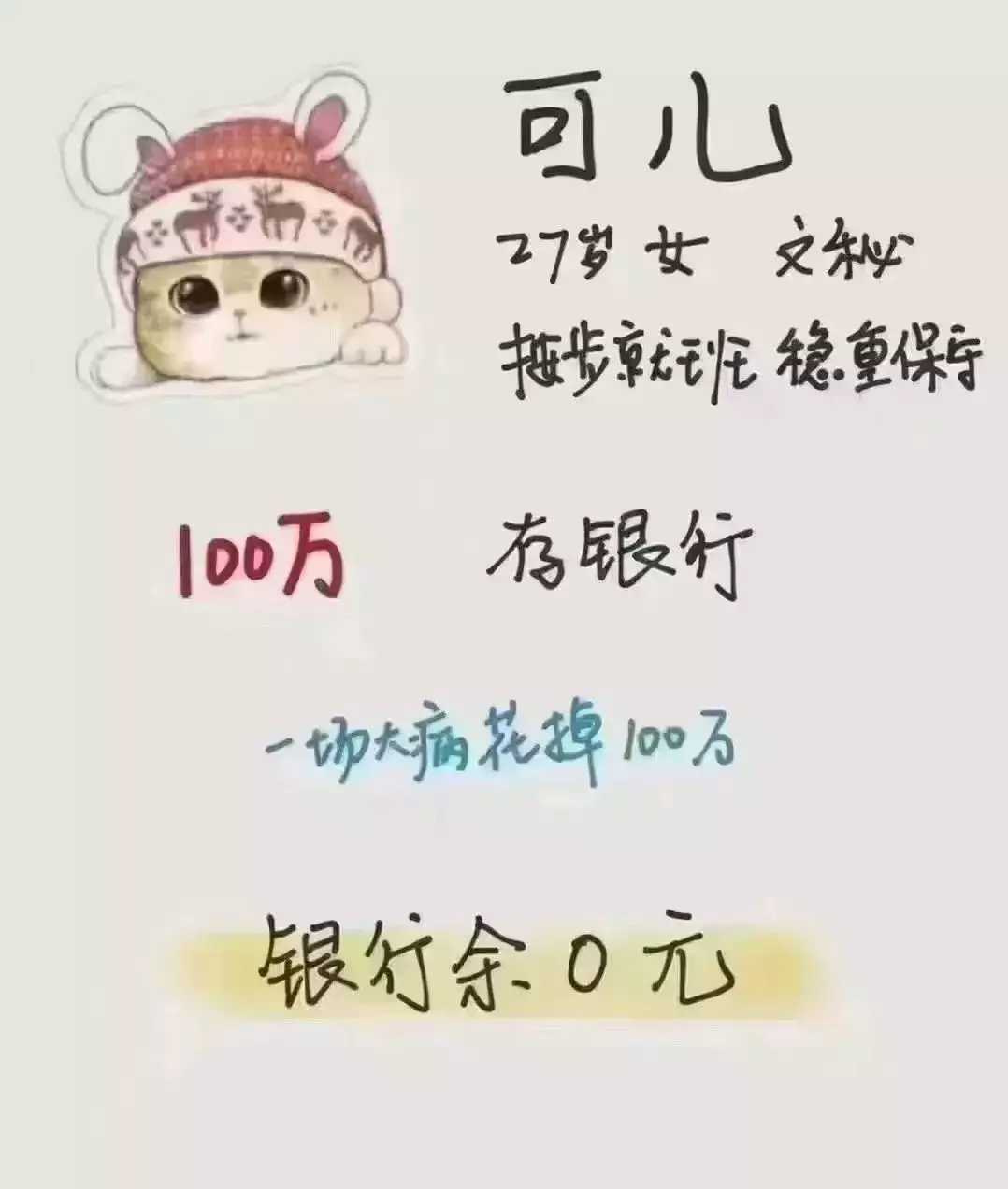

看看下图几个案例:

案例1. 可儿年轻,家境很好,银行存款就有100万,她不相息保险,觉得钱存银行每年拿利息更好。可是好巧不巧,多年后发生了重疾,一场大病花掉了100万,于是银行存款全部拿出来治病了,治完病后,银行存款为0,又得从零开始积攒。

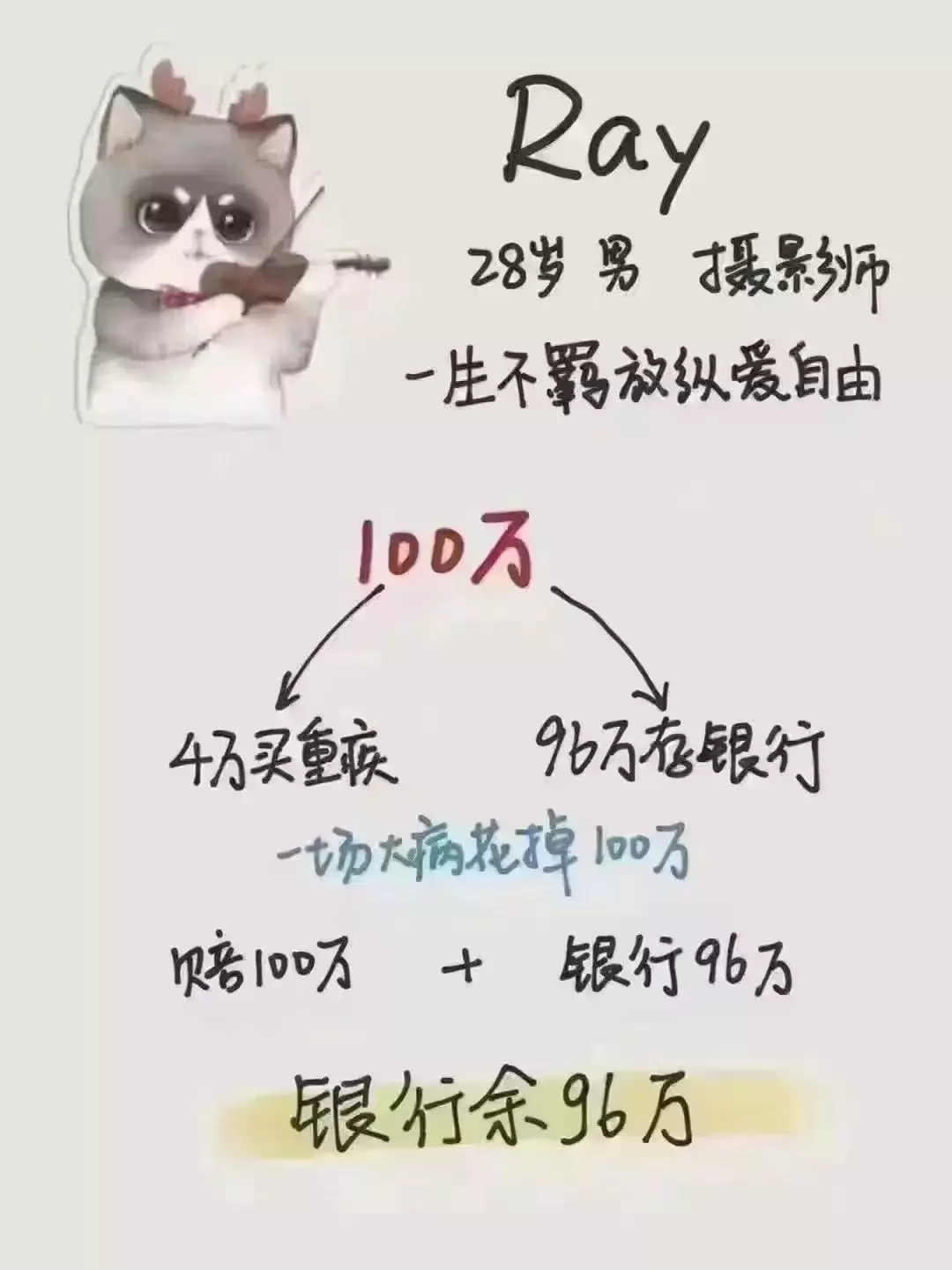

案例2. Ray,28岁的自由职业者,他一生放荡不羁,热爱自由,但是也害怕风险。他手上也有100万,花2万投了100万的重疾险,剩余96万存在银行。保单满2年之后(保费交了两期共4万),不幸查出癌症,申请重疾理赔,一次性赔了100万。他在医院治疗各种花销也花掉了100万,治疗结束,银行存款还剩下96万。

案例3. 黄胖子,公司HR,年轻有为,亲戚有做保险的,所以很早就配置了重疾险和医疗险。后来因为重疾,住院花费了100万,社保和医疗险报销了所有的医疗费用,重疾理赔了98.6万,加上之前的银行存款,手头还有194.6万。

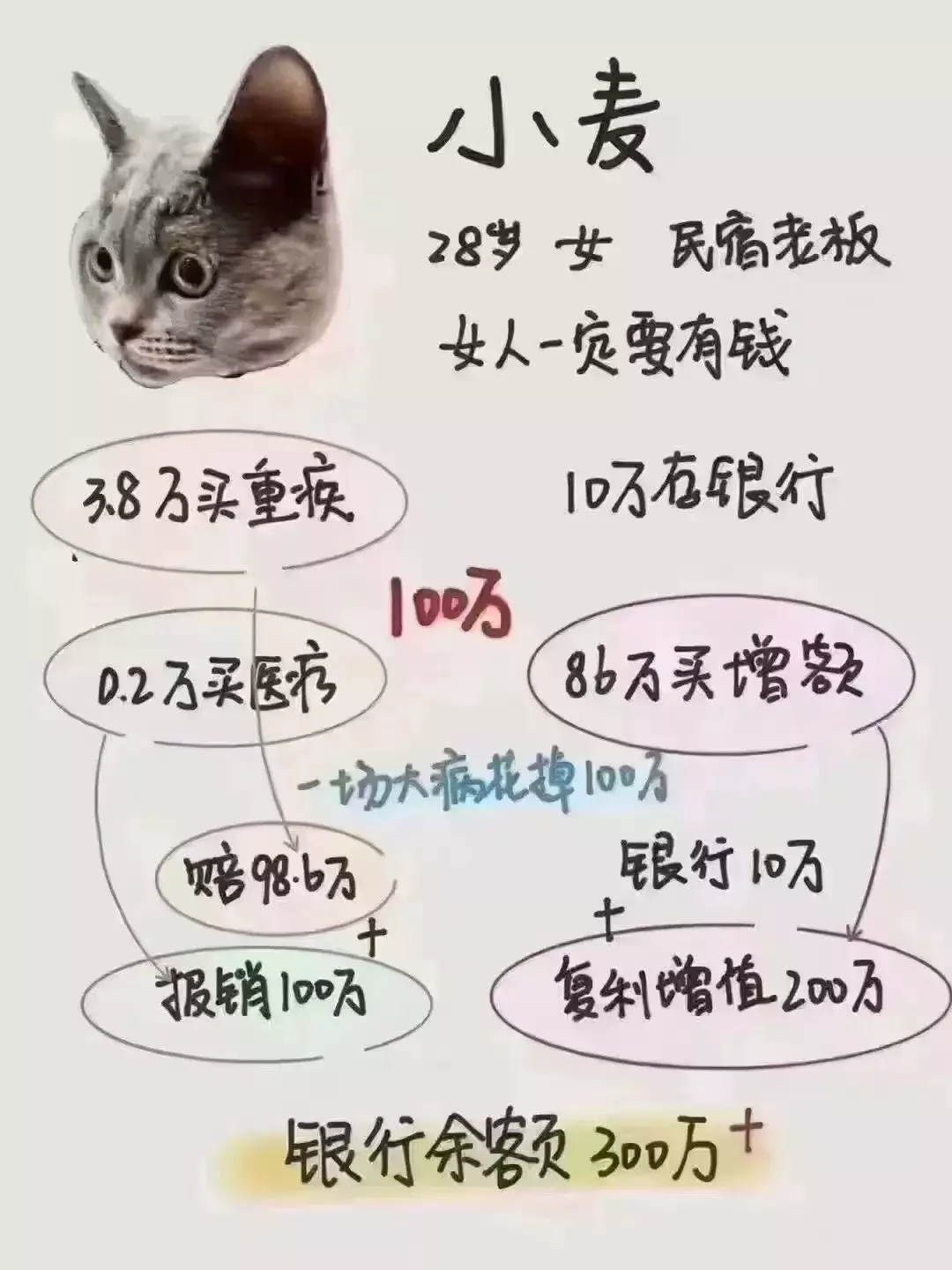

案例4. 小麦,她是一个民宿老板,她的信念是女人一定要有钱,钱在自己手上才放心。婚前赚了100万,她花86万给自己买了份增额寿,2000块用来买医疗险,花3.8万去买重疾险,存了10万块钱应急资金在银行。中年之后,一场大病花了她100万,幸运的是保险公司报销了所有医疗费,重疾险还理赔了98.6万。治疗结束后,她盘点个人资产,增额寿现金价值有200万,银行存款10万,重疾理赔款有98.6万,这场大病下来,手上还有308.6万。于是,她用这笔钱做了启动资金,继续做自己热爱的事业,选择自己喜欢的方式来生活。

以上故事是根据真实理赔案例改编的,图片来自网络(侵权可联系删除)故事旨在告诫大家,保险是家庭资产配置的一种。人吃五谷杂粮,难免不生病,那么该如何解决因生病带来的经济损失,这才是保险应该解决的问题。

1、先保大人再保孩子,因为大人才是孩子真正的保险。

2、配置保障险种要齐全,每个险种所保范围不一样。大人要配置医疗险/重疾险/意外险/定期寿险,孩子配置医疗险/重疾险/意外险。 3、先保障,再理财。一旦生病了,需要治疗,没有健康险,理财的钱也是存不下来的。

4、先保额,再保费。保额才是最重要的,在满足保额的情况下,再考虑保费,为了节省保费可以选择产品进行组合搭配。

5、先产品,再公司。尤其是重疾险,先选好产品,再考虑选择中意的保险公司。重疾保障的疾病种类都是大同小异,理赔条款也是不相上下,但是不同保险公司保费差异还是挺大的。

总之,平安喜乐才是第一位,其余都是锦上添花。

保险虽然不是万能的,但是拥有保险却可以在关键时刻让自己和家人得到庇护,让整个家庭不至于因病返贫。

摘自微信公众号:快乐E姐 ,作者:沈迎春